Hisse Senetlerinde Fiyat ve Değer Tanımları

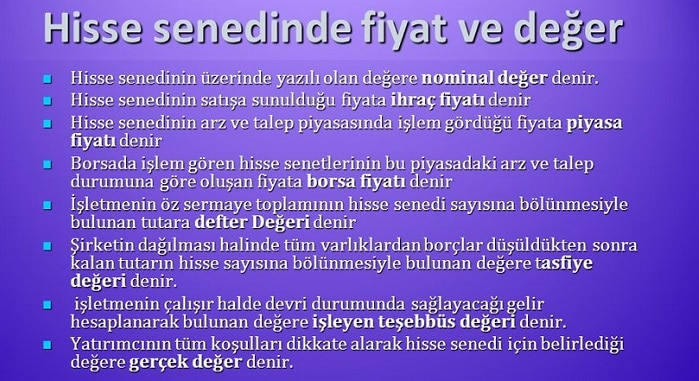

Hisse Setlerinde Fiyat Ve Değer Tanımları: Nominal fiyat – İhraç fiyatı – Piyasa fiyatı – Borsa fiyatı – Defter değeri – Tasfiye değeri – İşleyen teşebbüs değeri – Net aktif değeri – Alternatif gelir değeri – Gerçek değer – Fiyat/Kazanç Oranı – Piyasa Değeri/ Defter Değeri Oranı

Nominal Fiyat

Hisse senedine nominal fiyat (nominal değer), sermaye hesaplarının tutulması ve ortakların sermaye içindeki paylarının hesaplanmasına esas olan değerdir. TTK hükümlerine göre, hisse senetlerinin en düşük nominal değeri 1 kuruştur.

İMKB düzenlemeleri çerçevesinde fiyat ilanları 1 TL nominal değerli hisse senedine göre yapılmaktadır.

İhraç Fiyatı

Hisse senetlerinin, şirket tarafından çıkarılışı aşamasında satışa sunulduğu fiyattır. TTK hükümlerine göre hisse senetlerinin ihraç fiyatı nominal değerin altında belirlenemez.

Türkiye’de genel olarak, şirketler yeni kuruldukları sırada çıkardıkları hisselerinin satışını ve bedelli sermaye artırımı nedeniyle çıkarılan hisse senetlerinin mevcut ortaklara satışını nominal fiyattan yapmaktadırlar. Buna karşın, borsa değeri yüksek olan şirketler, nominal değerin üzerinde bir emisyon fiyatı da belirleyebilir. Özellikle bedelli sermaye artırımında rüçhan hakkının kullanılmasından sonra arta kalan bölümün halka arz edilmesinde, ihraç fiyatı nominal fiyatın üzerinde saptanmaktadır.

Piyasa Fiyatı

Bir pay senedinin sermaye piyasasında alınıp satıldığı fiyat, o pay senedinin piyasa fiyatı olarak tanımlanır. Arz ve talep koşullarına göre oluşur. İşletmenin etkinliğinde herhangi bir değişme olmaksızın, piyasa koşullarındaki değişmelere bağlı olarak bir pay senedinin piyasa fiyatında zaman içinde değişmeler gözlenebilir. Borsada işlem gören bir hisse senedi için borsa fiyatı ile eş anlamlıdır.

Borsa Fiyatı

Borsada işlem görmeye başlayan hisse senetlerinin, borsadaki arz ve talep koşullarına göre oluşan fiyatıdır. Borsanın işleyişine göre fiyatlar işlem yapıldığı süre boyunca sürekli değişebilmektedir.

Defter Değeri

Bir işletmenin özsermaye toplamının pay senedi sayısına bölünmesiyle belirlenir.

İşletmenin özsermayesi, ödenmiş (veya çıkarılmış) sermayesinden yüksekse, defter değeri nominal değerden yüksek; aksi durumda yani sermayenin eksiği durumunda ise nominal değerden düşük olacaktır.

Tasviye Değeri (Likidasyon Değeri)

Şirket varlığının belli bir süre içinde zorunlu satışı ile sağlanabilecek değerden tüm borçlar ödendikten sonra kalan miktarın, hisse senedi sayısına bölünmesi sonucu bulunan değerdir. Tasfiye değeri piyasa değerinin araştırılmasında önemlidir. Hisse senetlerinin piyasa değeri, tasfiye değerinin altına düştüğünde, o işletmeyi likide etmek en akılcı yol olacaktır. Bu nedenle şirketin hisse senetlerinin piyasa değeri için, tasfiye değeri teorik olarak alt sınırı oluşturacaktır.

İşleyen Teşebbüs Değeri

Burada, işletmenin bir bütün olarak, çalışır durumda devredilmesi halinde bulacağı değer söz konusudur. Şirket birleşmeleri açısından önem taşıyan bir değerdir. Bu değerin belirlenmesinde işletmenin kârlılığı, piyasa payı vb. pek çok unsurun dikkate alınması gerekir. Tasfiye değeri, piyasa değeri için alt sınırı oluştururken, işleyen teşebbüs değeri de üst sınırı oluşturacaktır.

Net Aktif Değeri

Tasfiye değerine benzer. Yükümlülükler ödendikten sonra, şirket aktiflerinin piyasa fiyatlarından satışıyla elde edilecek meblağın hisse başına düşen miktarıdır. Farkı, tasfiye işlemi sırasında aktiflerin daha düşük fiyatlarla satılması olasılığındadır. Zira tasfiye hızlı satış yapılmasını gerektirebilmektedir.

Altenatif Gelir Değeri

Ortaklar tarafından oluşturulan sermayenin, şirket sermayesi şeklinde kullanılmayıp, başka bir yatırım alanında değerlendirilmiş olması halinde, hisse senetlerine yatırılan sermaye miktarı ile elde edilebilecek alternatif gelirden bir hisseye düşen gelir tutarını açıklar. Alternatif gelir değeri belirlemesi, genellikle banka faizi, devlet tahvili gelirleri ile karşılaştırılarak yapılmaktadır. Menkul kıymetler piyasasındaki araçlar çoğaldıkça alternatif gelir hesaplamaları da çeşitlenmiş olmaktadır.

Gerçek Değer

Bir pay senedinin gerçek değeri, o pay senedinin ait olduğu işletmenin varlıkları, kârlılık durumu, dağıtılan kâr payları, sermaye yapısı gibi değişkenlerin belirlediği değer olarak tanımlanır. Gerçek değer, bir anlamda yatırımcıların, işletmenin gelecekte gelir yaratma potansiyelini ve kendilerinin bu hisse senedinden bekledikleri kazanç oranını göz önüne alarak, işletmenin pay senedine biçtikleri, mevcut koşullar altında, söz konusu hisse senedi için normal buldukları değerdir ve şirketle ilgili mevcut bilgiler ışığında gerçekleştirilen değerleme işlemiyle hesaplanır

Fiyat / Kazanç Oranı

Hisse senedi yatırımlarında dikkate alınan bir değerleme oranıdır. Borsa fiyatının hisse başına kâr değerine oranlanmasıyla bulunur. Farklı kullanım şekilleri söz konusudur:

– Belli bir hisse senedinin sahip olduğu fiyat/kazanç (F/K) oranı geçmişteki aldığı değerlerle karşılaştırılarak, bugünkü piyasa değerinin geçmişteki piyasa değerlerine göre düşük veya yüksek olduğuna ilişkin yorum yapılabilir.

– Belli bir hisse senedinin F/K oranı benzer şirketlerdeki oranlarla karşılaştırılarak bugünkü fiyatlara göre, incelenen şirketin diğer şirketlere göre ucuz veya pahalı olduğuna ilişkin yorum yapılabilir.

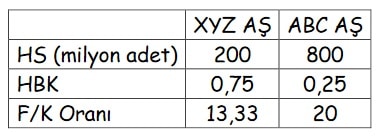

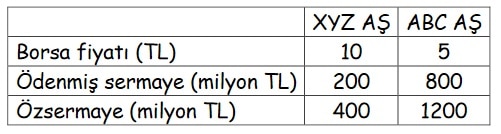

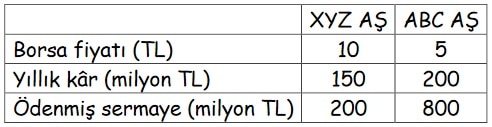

– Benzer şirket karşılaştırmaları yoluyla halka arz edilecek hisse senetlerinin ihraç fiyatlarının tespitinde de kullanılabilmektedir. Aşağıdaki bilgiler ışığında XYZ AŞ ile ABC AŞ hisselerinin F/K oranları hesaplanabilir.

Hisse Başına Kâr (HBK) = Yıllık Kâr / Hisse Sayısı Hisse Sayısı (HS) = Ödenmiş Sermaye / Bir Hissenin Nominal Değeri Fiyat/Kazanç Oranı = Borsa Fiyatı / Hisse Başına Kâr

Hisse Başına Kâr (HBK) = Yıllık Kâr / Hisse Sayısı Hisse Sayısı (HS) = Ödenmiş Sermaye / Bir Hissenin Nominal Değeri Fiyat/Kazanç Oranı = Borsa Fiyatı / Hisse Başına Kâr

Buna göre;

Olarak bulunur. Bu durumda ABC AŞ hissesi XYZ AŞ hissesine göre daha pahalı fiyattan işlem görmektedir. Oysa yalnızca borsa fiyatları veya yalnızca yıllık kâr sayıları karşılaştırılmış olsaydı bunun tersi bir değerlendirme yapılabilirdi. Hisse senedi yatırımları açısından basit ve çok kullanışlı bir oran olan F/K oranının diğer değerleme yöntemleriyle birlikte kullanılması daha uygun olacaktır.

Piyasa Değeri / Defter Değeri Oranı

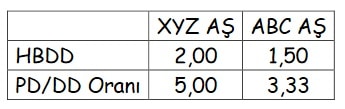

F/K oranı gibi hisse senedi değerlemesinde sıkça kullanılan bir orandır. Hissenin borsa fiyatının hisse başına defter değerine bölünmesiyle bulunur. Farklı şekillerde kullanımı söz konusudur: –Belli bir hisse senedinin sahip olduğu piyasa değeri/defter değeri (PD/DD) oranı geçmişteki aldığı değerlerle karşılaştırılarak, bugünkü piyasa değerinin geçmişteki piyasa değerlerine göre düşük veya yüksek olduğuna ilişkin yorum yapılabilir.

– Belli bir hisse senedinin PD/DD oranı benzer şirketlerdeki oranlarla karşılaştırılarak, incelenen şirketin, diğer şirketlere göre ucuz veya pahalı fiyattan işlem gördüğüne ilişkin yorum yapılabilir.

– Benzer şirket karşılaştırmaları yoluyla halka arz edilecek hisse senetlerinin ihraç fiyatlarının tespitinde de kullanılabilmektedir. Aşağıdaki bilgiler ışığında XYZ AŞ ile ABC AŞ hisselerinin PD/DD oranlarını hesaplayabiliriz.

Hisse Sayısı = Ödenmiş Sermaye / Bir Hissenin Nominal Değeri Hisse Başına Defter Değeri (HBDD) = Özsermaye / Hisse Sayısı Piyasa Değeri / Defter Değeri (PD/DD) = Borsa Fiyatı / HBDD Buna göre;

olarak bulunur. Bu durumda XYZ AŞ hissesi ABC AŞ hissesine göre daha pahalı fiyattan işlem görmektedir.

F/K oranının kullanımında olduğu gibi, PD/DD oranında da, elde edilen sonuçların diğer değerleme yöntemleriyle desteklenmesine gereksinim duyulmaktadır.

Hisse Setlerinde Fiyat Ve değer Tanımları, Nominal fiyat, İhraç fiyatı, Piyasa fiyatı, Borsa fiyatı, Defter değeri, Tasfiye değeri, İşleyen teşebbüs değeri, Net aktif değeri, Alternatif gelir değeri, Gerçek değer, Fiyat/Kazanç Oranı, Piyasa Değeri/ Defter Değeri Oranı, Özsermaye, borsa, borsa fiyatı, piyasa, piyasa değeri, arz talep,